大宗商品市場5月演繹“過山車”行情 政策擾動下鋼價或在波動中上行

在即將過去的5月,大宗商品市場創(chuàng)造了不少“奇跡”,一個個都將寫進歷史。但猶如“脫韁的野馬”的漲勢,對恢復(fù)中的經(jīng)濟帶來的負面影響越來越突出,這不得不引起國家決策層的關(guān)注。

5月中旬以來,大宗商品價格的過快上漲行情引起的國家高層的高度關(guān)注。國常會多次點名“大宗商品價格”,國家有關(guān)部門趕赴市場一線調(diào)研、聯(lián)合約談重點企業(yè),監(jiān)管部門緊急出手,加大對囤積居奇、哄抬價格、市場投機等行為的監(jiān)管和打擊力度。

國家層面的統(tǒng)一行動和一系列監(jiān)管舉措,令前期上漲過快大宗商品緊急“剎車”,在5月后半月展開了一波深度調(diào)整行情,一些商品價格自高點回落20%以上。大宗商品市場“高燒”暫退。

對于投資者來說,在經(jīng)歷不平凡的5月后,希望6月在交易中能夠順利如意。那么,6月份大宗商品市場會怎么走?

政策擾動因素強烈,鋼價或在波動中上行

5月份,螺紋鋼產(chǎn)量先升后降,較4月末產(chǎn)量增加1.11萬噸,總庫存下降182.57萬噸,遠不及去年同期403.3萬噸的庫存降幅,和2019年同期降庫水平基本相當(dāng)。當(dāng)月,螺紋鋼周均表觀消費量418.58萬噸,較去年同期下降9%,較2019年同期增長4.9%。

5月份螺紋鋼需求及降庫情況表現(xiàn)相對較差,4月份地產(chǎn)新開工及拿地延續(xù)回落,基建投資增速也再次下降,也從側(cè)面印證當(dāng)前需求表現(xiàn)較為一般。4月份粗鋼日均產(chǎn)量為326.17萬噸,環(huán)比3月大幅回升7.54%,創(chuàng)歷史新高。

據(jù)了解,供應(yīng)持續(xù)高位,需求邊際走弱,使得5月鋼價大漲來自供需的驅(qū)動并不足,在當(dāng)月中下旬調(diào)控加碼后,鋼價出現(xiàn)一波急速下跌,市場投機需求被快速擠掉。

據(jù)光大期貨研究所所長助理兼黑色研究總監(jiān)邱躍成介紹,5月份是大宗商品受高層關(guān)注最密集的階段,各類政策的出臺對價格形成直接影響。目前來看,6月份政策仍是擾動市場的重要因素,包括鋼鐵產(chǎn)能回頭看、產(chǎn)能產(chǎn)量雙控政策如何執(zhí)行,鋼鐵出口關(guān)稅政策會否調(diào)整,監(jiān)管部門對違規(guī)行為的查處情況,以及貨幣政策會否調(diào)整等。從螺紋鋼自身供需看,基本面驅(qū)動并不強,需求將面臨淡季的考驗,同時供應(yīng)在鋼廠利潤受壓縮的情況下也存在一定的減量預(yù)期。預(yù)計6月份螺紋鋼盤面或在波動中上行。

熱卷方面,5月熱卷產(chǎn)量連續(xù)回升,較4月末增加8.7萬噸,總庫存增加9.02萬噸,周均表觀消費量333萬噸,較去年同期增長4%,較2019年同期下降0.7%。當(dāng)月,熱卷需求表現(xiàn)內(nèi)弱外強,下游汽車、工程機械及家電產(chǎn)銷數(shù)據(jù)均有所放緩,不過海外價格處于高位,鋼廠出口接單情況依然較好,目前主流板材企業(yè)訂單壓力并不大。“5月份各類政策端的調(diào)控密集出臺,熱卷價格也在連創(chuàng)歷史新高后大幅下跌,目前期現(xiàn)貨價格基本跌至3月份的水平。預(yù)計6月份熱卷盤面或振蕩向上。”邱躍成說。

期貨日報記者注意到,5月份澳洲、巴西鐵礦石發(fā)運量雙增,截至5月21日,本月日均發(fā)運量320萬噸。澳洲方面,本月未受極端天氣影響,日均發(fā)運量239萬噸,環(huán)比增加19萬噸。巴西方面,本月中下旬發(fā)運量明顯增加,5月周均發(fā)運量達到570萬噸。澳洲、巴西發(fā)往中國比例均有所增加,澳洲維持在86%左右,巴西月均比例為61.8%,但仍低于去年同期水平。分礦山來看,澳大利亞三大礦山發(fā)往中國的量均有增加,符合二季度增量預(yù)期,淡水河谷周均發(fā)運量達到486萬噸,主要是月底沖量導(dǎo)致。從鐵礦石26港到港量的數(shù)據(jù)來看,5月到港量保持在較高水平,截至5月21日,5月周均到港量為2272萬噸,高于去年同期水平。另外,4月國產(chǎn)精粉產(chǎn)量2325.4萬噸,國產(chǎn)礦產(chǎn)能利用率和產(chǎn)量小幅波動,但均保持在較高水平,內(nèi)礦的供應(yīng)也在穩(wěn)步增加。

國內(nèi)需求方面,高爐開工率和產(chǎn)能利用率穩(wěn)步增加,目前產(chǎn)能利用率達到91.41%,高于去年同期水平。日均鐵水產(chǎn)量也是穩(wěn)步增加的趨勢,截至5月28日,mysteel 247家鋼廠日均鐵水產(chǎn)量243.31萬噸。當(dāng)前除部分地區(qū)仍受限產(chǎn)政策限制外,其他地區(qū)高爐仍舊保持滿產(chǎn),使得鐵水產(chǎn)量一直有所增加。“五一”假期前后市場成交活躍,但價格高位回落后,本月中下旬市場投機需求減少,大部分以觀望為主,鋼廠則是按需補庫,本月中旬開始港口現(xiàn)貨成交積極性下降。疏港方面,疏港量仍延續(xù)較低位置,未見明顯增加。鋼廠利潤方面,5月下旬隨著鋼材價格的下跌,鋼廠利潤不斷壓縮。另外,海外需求持續(xù)保持強勁,4月份中國以外國家的日均生鐵產(chǎn)量仍維持在較高位置附近,對鐵礦石需求仍有所支撐。

截至5月28日,45港總庫存為1.26億噸,較4月末減少404萬噸。從品種結(jié)構(gòu)方面看,粉礦庫存減少245萬噸,球團庫存下降61萬噸,塊礦庫存下降113萬噸。分品種庫存來看,目前卡粉繼連續(xù)跌至840萬噸后,小幅累庫至890萬噸,巴混資源呈現(xiàn)持續(xù)降庫走勢,PB粉也在持續(xù)去庫。

“海外需求維持高位,國內(nèi)需求穩(wěn)步增加,疊加‘五一’假期前后補庫需求,現(xiàn)貨成交活躍使得鐵礦石價格5月初再創(chuàng)新高,但在政策等影響下,疊加基本面變化,供應(yīng)端5月份逐步寬松,鋼材價格大幅下跌,鋼廠利潤快速下滑,港口庫存月末止降轉(zhuǎn)增,價格在此影響下有所回調(diào)并持續(xù)高位振蕩。”邱躍成說,展望6月,從海外供應(yīng)端來看,澳大利亞部分礦山存在財年末沖量行為和巴西二季度復(fù)產(chǎn)穩(wěn)步進行中,預(yù)計發(fā)運量將會有所增加,根據(jù)前期發(fā)運節(jié)奏與船期推算,到港量也將有所增加。從需求端來看,限產(chǎn)地區(qū)預(yù)計仍會保持現(xiàn)狀,非限產(chǎn)地區(qū)預(yù)計會根據(jù)利潤情況對高爐生產(chǎn)以及高爐品種配比產(chǎn)生一定調(diào)整,疊加淡季臨近,成材的表觀消費將會有所回落,6月份鐵礦石基本面供需關(guān)系將進一步寬松,港口庫存將持續(xù)累庫,在實現(xiàn)今年粗鋼產(chǎn)量同比下降的目標下,壓產(chǎn)量政策對鐵礦石價格打壓的預(yù)期仍在,預(yù)計6月份價格將呈現(xiàn)振蕩偏弱走勢。

關(guān)于煤焦的后市,光大期貨煤焦研究員王心彤認為,焦煤現(xiàn)貨價格暫穩(wěn),目前部分煤礦有調(diào)降價預(yù)期。供應(yīng)問題緩解,國產(chǎn)端煤礦開工上升,洗煤廠開工率降低,庫存增加。近期部分國有煤礦收到保供通知,供應(yīng)有增量。進口方面,澳煤暫未放開進口,目前其他海運煤進口增加。蒙煤通關(guān)環(huán)比增加,但目前通車數(shù)仍在低位。庫存方面,隨著焦化廠開工率提高,下游消耗庫存為主,焦化廠焦煤補庫庫存增加,下游仍有補庫需求。后期來看,隨著供應(yīng)增加,焦煤現(xiàn)貨價格或有提降。在政策影響下,短期盤面振蕩調(diào)整為主。

目前焦炭現(xiàn)貨價格暫穩(wěn)。據(jù)王心彤介紹,供應(yīng)方面,限產(chǎn)結(jié)束后焦化廠開工率逐漸上升,焦炭供應(yīng)增量。需求方面,鋼廠雖然環(huán)保限產(chǎn)繼續(xù),但高爐開工率不斷回升。生鐵產(chǎn)量環(huán)比繼續(xù)上升。整體焦炭需求仍維持在高位。庫存方面,鋼廠持續(xù)補庫,焦化廠焦炭庫存下降,鋼廠庫存增加。在焦炭供應(yīng)增加情況下,焦炭總庫存基本持平。后期來看,現(xiàn)貨價格暫穩(wěn),但供應(yīng)增加,關(guān)注庫存變化。焦炭短期跟隨黑色系振蕩運行為主。

化工板塊受成本支撐或緩慢回升

5月份,能化品種多數(shù)先漲后跌,而拐點普遍出現(xiàn)在5月中旬。究其原因,主要是受到原料端國際原油和國內(nèi)煤炭價格波動的影響。5月雖有美國輸油管道遭黑客攻擊以及伊朗原油要重返市場等消息沖擊,但只是增大了油價波動,并沒有影響原油走勢。隨著疫苗的普及和各國政府刺激經(jīng)濟恢復(fù)政策的公布,市場對原油未來需求恢復(fù)情況十分樂觀,國際油價表現(xiàn)強勢,因此也對油化工品種產(chǎn)生了強勢的成本支撐。與原油相比,煤化工成本則在5月中旬出現(xiàn)了明顯的方向性轉(zhuǎn)變。

中銀國際期貨能化研究員汪琮棠認為,國內(nèi)化工品除來自石化企業(yè)以外,煤化工企業(yè)對價格的影響也不容忽視。5月上旬,由于西北部分地區(qū)實行了較嚴的煤礦生產(chǎn)管理管控,煤價持續(xù)走高。成本端油煤價格齊漲令國內(nèi)能化板塊價格受到穩(wěn)定支撐。不過,價格的持續(xù)上行令許多下游加工企業(yè)生產(chǎn)成本增加,在終端消費還沒有真正復(fù)蘇前,成本的上升無疑對其生產(chǎn)利潤造成了嚴重傷害。為謹防經(jīng)濟滯脹風(fēng)險,5月中旬,在國內(nèi)多部委聯(lián)合喊話以及國務(wù)院常務(wù)會議召開后,國內(nèi)煤價得到了有效控制,煤化工產(chǎn)品價格也隨之緩緩下降。

事實上,化工品中原油、高低硫燃料油、瀝青等品種主要跟隨國際油價波動。而上半年原油走勢依然會振蕩上行,即使伊朗原油重回國際市場,并不能造成原油供給明顯寬松。沙特表態(tài)仍將積極履行原油減產(chǎn)協(xié)議所確定的減產(chǎn)義務(wù)以穩(wěn)定國際油價。

“短期內(nèi)油價預(yù)計仍將圍繞65美元/桶附近波動。油制化工品的成本都將會因此而保持穩(wěn)定,其中又以PTA表現(xiàn)最為明顯。PTA不存在煤制產(chǎn)能,在經(jīng)過前兩年P(guān)TA產(chǎn)能擴張后目前設(shè)計產(chǎn)能大于聚酯需求。PTA行業(yè)平均加工價差只能保持在100—500元/噸的區(qū)間波動,其絕對價格基本跟隨國際油價波動。”汪琮棠說。

據(jù)悉,其他化工品,如乙二醇、短纖、甲醇和聚烯烴等,國內(nèi)產(chǎn)能還有部分屬于煤制產(chǎn)能。煤化工產(chǎn)品在油煤走勢分化時成為影響國內(nèi)價格的邊際變量。煤化工制品的價格在近期通過非市場因素調(diào)控后基本已接近底部。6月即將迎來夏季用電高峰,保障電煤用量將會成為重中之重。屆時,預(yù)計國內(nèi)煤炭會優(yōu)先分配給電廠,對化工企業(yè)來說原料供應(yīng)將再次收縮。“煤化工成本再次緩慢抬升后,對于像乙二醇這種原本流通庫存較低的品種將會有明顯提振。而塑料、聚丙烯這樣庫存保持中位、去庫速度偏慢,且油制產(chǎn)能和煤制產(chǎn)能都較為可觀的品種而言則會保持區(qū)間振蕩。而典型的煤化工品種PVC,則會跟隨煤價緩慢回升。”汪琮棠說。

對于6月份能化板塊的走勢,汪琮棠認為,今年海外疫情逐步得到控制,東南亞等地的訂單不會再次流入中國,因此國內(nèi)終端需求表現(xiàn)同比下降。短期而言,化工品在6月將會因為成本支撐而上升。但長期來看,由于下游對于化工品高價抵觸情緒嚴重,且由于國內(nèi)大煉化產(chǎn)能擴張,供應(yīng)端產(chǎn)能設(shè)計偏寬松,因此基本面較弱的品種未來或?qū)⑹軒齑鎵毫τ绊懚氏认抡{(diào)。

有色品種長期上漲或不可持續(xù)

有色板塊在5月份普遍沖高回落。在當(dāng)前階段,有色價格波動主要受到宏觀因素驅(qū)動。受境外經(jīng)濟復(fù)蘇強預(yù)期及以美國為代表的發(fā)達國家經(jīng)濟體堅持寬松立場影響,加之供應(yīng)端瓶頸尚未完全恢復(fù),有色金屬5月上旬攻勢凌厲,其中銅、鋁、鋅等強勢品種再創(chuàng)新高。但有色金屬價格上漲至較高水平后,在以下因素影響下出現(xiàn)回落:一方面,境內(nèi)外通脹均有抬頭跡象,尤其是美國通脹增速大超預(yù)期,市場對政策寬松可能收緊擔(dān)憂加劇;另一方面,國內(nèi)高層密切關(guān)注大宗商品漲價,4月下旬以來國家有關(guān)部門多次喊話,采取包括加大對違規(guī)投機資金的排查等調(diào)控措施,隨即價格出現(xiàn)回落。

金瑞期貨有色研究員龔鳴在接受采訪時告訴記者,有色的核心驅(qū)動力在當(dāng)前階段尚未消失,上漲趨勢或未結(jié)束:第一,由于美國的就業(yè)和通脹雙目標尚未達成,政策短期轉(zhuǎn)向可能性不大,就業(yè)僅恢復(fù)到六成水平,而在“平均通脹目標“規(guī)則下,美聯(lián)儲對通脹容忍度更高。第二,主要經(jīng)濟體出臺的大規(guī)模刺激方案影響尚未消退,市場普遍預(yù)期經(jīng)濟恢復(fù)強勁,總需求旺盛。近期拜登政府公布預(yù)算案,大幅上調(diào)聯(lián)邦支出至6萬億美元就是一個例證。

“不過,有色基本面支撐或減弱。另外,高層已經(jīng)開始采取措施遏制大宗商品價格的上漲,預(yù)計近期仍以振蕩為主。”龔鳴說,一方面,隨著全球逐步加大新冠疫苗接種,疫情好轉(zhuǎn),有色供應(yīng)擾動有緩和跡象。供應(yīng)持續(xù)修復(fù),對價格的支撐有所減弱。以銅為例,能體現(xiàn)銅礦供需情況的指標——銅精礦加工費TC連續(xù)5周小幅回升,港口精礦庫存水平穩(wěn)步抬升,銅礦供需有明顯好轉(zhuǎn)跡象。另一方面,在當(dāng)前的原料價格下,制造業(yè)企業(yè)經(jīng)營生產(chǎn)受到顯著沖擊,因此高層對商品價格容忍度極低,迅速采取措施。在此背景之下,預(yù)計短期有色仍以寬幅振蕩為主,與宏觀聯(lián)系緊密的銅和基本面相對較好的鋁等品種可能偏強。

在龔鳴看來,從長期看,大宗商品的供需邏輯沒有出現(xiàn)明顯變化,大宗商品的長期上漲不可持續(xù)。以銅為例,銅礦遠期供應(yīng)曲線穩(wěn)步抬升。銅礦供應(yīng)預(yù)計逐步結(jié)束短期緊缺局面,2022—2023年銅礦市場將轉(zhuǎn)為小幅過剩。而對銅的需求增長預(yù)計亦不顯著。盡管市場持續(xù)炒作的“碳中和”和“新基建”概念,但實際直接提振的銅消費增速或在消費量的1%—2%水平,邊際新增量在20萬噸左右,影響相對有限。若再考慮到傳統(tǒng)領(lǐng)域的消費下降,總需求曲線并不陡峭。

責(zé)任編輯:hnmd003

相關(guān)閱讀

-

關(guān)聯(lián)交易頻繁且交易價格存在差異 和達科技IPO疑點重重

關(guān)聯(lián)交易往往涉及利益輸送的問題,而作為和達科技的保薦機構(gòu),又同時持有和達科技的股份,東興證券能否...

2021-05-27 -

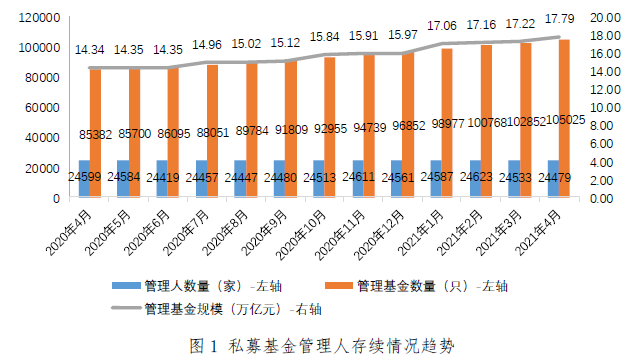

4月基金數(shù)量環(huán)比增長2.11% 管理型期貨策略風(fēng)采依舊

近日,中國證券投資基金業(yè)協(xié)會發(fā)布了2021年4月私募基金管理人登記及產(chǎn)品備案月報。月報數(shù)據(jù)顯示,截至20...

2021-05-25 -

葉飛舉報中源家居等存在“市值管理” 中源家居清者自清還是濁者自濁?

5月17日,浙江省湖州市安吉縣公安局公開表示,近日,安吉縣公安局根據(jù)中源家居(603709)的報案線索,已正...

2021-05-19 -

產(chǎn)地現(xiàn)貨報價堅挺 棕櫚油期貨價格不乏利好

棕櫚油期貨價格自去年4月國內(nèi)疫情得到有效控制以來,在產(chǎn)地去庫、消費好轉(zhuǎn)的帶動下逐漸上行。此外,印度...

2021-05-18 -

331只破凈股逾八成跑贏大盤 顯露出企穩(wěn)攀升態(tài)勢

震蕩、回落、分化。已悄然成為描述近日A股市場的高頻詞。在此期間,滬深兩市破凈股數(shù)量也有所增加。通常...

2021-05-14 -

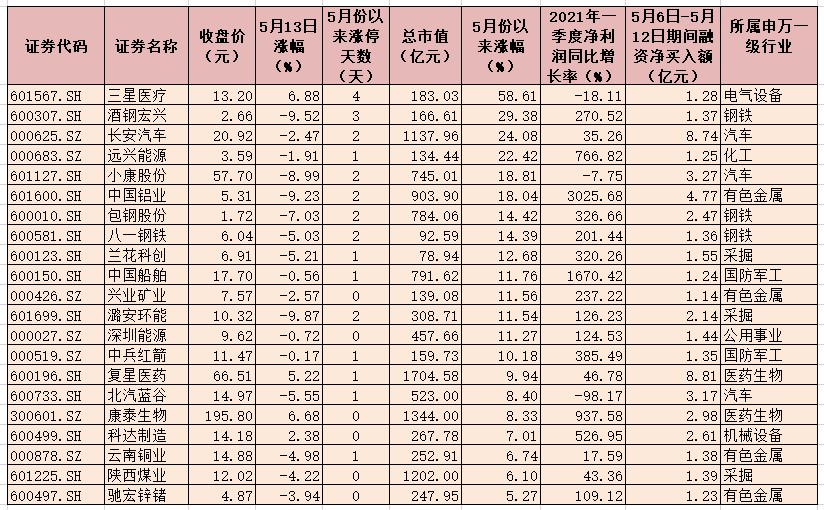

節(jié)后兩融余額增加超174億元 有色金屬、汽車等四大行業(yè)成主要布局領(lǐng)域

五一節(jié)后,盡管A股市場延續(xù)震蕩行情,融資客卻在悄然加倉布局投資。同花順數(shù)據(jù)顯示,截至5月12日,滬深...

2021-05-14